由于美聯儲仍在進行歷史性的加息,黃金市場將面臨更多損失。但一旦美聯儲可能放松政策的跡象出現,金價將回歸上漲模式。根據荷蘭國際集團(ING)的最新展望,這一情形預計最早將于明年實現。

今年迄今為止,黃金價格已經下跌了10%以上——對于那些用黃金作為通脹對沖工具的人來說,這是一個令人失望的回報。紐約商品交易所12月黃金期貨最新報1637.40美元,當日上漲0.24%。

“考慮到目前的不確定性,加上高通脹,市場上許多人可能認為金價應該得到很好的支撐。然而,事實并非如此。”荷蘭國際集團(ING)大宗商品策略主管Warren Patterson周二周二(9月27日)說,“現貨黃金目前處于兩年多來的最低水平,從3月份的近期高點下跌了逾20%,將其推入熊市。”

然而,黃金今年的大部分跌幅歸咎于美聯儲積極的緊縮政策,其引發了美元的強勁反彈。整個夏季和9月份,美元指數一直在20年高點附近徘徊。由于這些因素仍在繼續,黃金將面臨更多的痛苦。

“美元走強和央行收緊政策給黃金市場帶來了沉重壓力。由于預計將進一步收緊,短期內有更多下行空間,”Patterson表示。“美元的主導地位打擊了整個大宗商品市場的人氣,黃金也未能幸免。”

在鷹派美聯儲積極對抗頑固通脹的背景下,美元走強。在9月連續第三次加息75個基點后,美聯儲預計將在11月再加息75個基點,12月再加息50個基點。這將使目標區間保持在4.25-4.5%。

實際收益率也在攀升,令黃金承壓,因為收益率上升增加了持有黃金的機會成本。他說:“10年期美國國債實際收益率已經達到10多年來的最高水平,并且已經穩固地回到了正值區間。鑒于金價與實際收益率之間存在很強的負相關性,在這種收益率上升的環境下,金價走勢艱難并不令人意外。”

鑒于所有這些因素,投資者已不再購買黃金。這一點可以從黃金ETF的持有量上看出來,自4月份以來,黃金持有量下降了近9%。“世界黃金協會(World Gold Council)的數據顯示,今年8月,ETF的流出規模高達51噸,這是連續第四個月出現凈流出。很明顯,9月份市場將出現進一步的資金流出。”

此外,COMEX的頭寸顯示,投機者持有凈空頭頭寸,截至9月20日,凈空頭頭寸為32966手。這是自2018年底以來最大的空頭頭寸。

盡管這些跡象都對黃金不利,但荷蘭國際集團的中期展望更具建設性,因美聯儲放寬政策的初步跡象可能提振金價。

“積極的加息周期出現任何放緩的跡象,都應該開始為金價提供一些支撐。為了實現這一點,我們可能需要看到通貨膨脹明顯下降的一些明顯跡象。”

荷蘭國際集團認為,2023年通脹將“大幅”下降,這將使美聯儲能夠在2023年下半年開始降息。Patterson說:“在2023年下半年我們看到寬松政策的假設下,我們預計金價將在2023年繼續走高。”

“另一個對黃金有利的潛在因素是,反向的收益率曲線預示著經濟衰退的迫近。這些擔憂可能會促使一些投資者尋求黃金等避險資產。盡管在短期內,利率上升可能會在一定程度上抵消這種情況。”

這家荷蘭銀行的前景面臨的最大風險是,明年通脹放緩速度不夠快,從而引發一個比目前預期更為激進的緊縮周期。

與此同時,在這段不確定的時期,各國央行增加了黃金儲備。“世界黃金協會的最新數據顯示,在2022年第二季度,各國央行的黃金持有量增加了近180噸(盡管同比仍下降了14%)。而在7月份,央行的購買量達到37噸。”

荷蘭國際集團的報告還說,西方國家對俄羅斯的制裁,包括凍結俄羅斯央行的外匯儲備,鼓勵一些央行將資產多樣化,投資于黃金。

荷蘭國際集團預計今年年底金價將在1650美元左右。預期明年第一季度金價將升至1730美元,第二季度升至1780美元,第三季度升至1840美元,第四季度升至1900美元。

高盛首席全球股票策略師Peter Oppenheimer表示,隨著美聯儲持續加息,美股還會遭遇更多下跌。 他說,在所謂的周期性熊市中,股市通常會下跌30%左右。考慮到標普500指數今年才下跌了19%,這意味著美股還會繼續下跌的空間。 他表示,如果美國陷入衰退,股市可能會跌10%左右。 在接受訪問時,他表示,我們正處於周期性熊市中,這通常是由通脹和利率上升以及市場對於經濟衰退利潤下跌的擔憂所引起的。他坦言,美股市場還遠遠未觸底。 考慮到目前的宏觀環境,他建議投資者持有現金,或者持有短期債券。 周三,美聯儲宣佈加息75點,並對市場釋放了更為鷹派的信號。

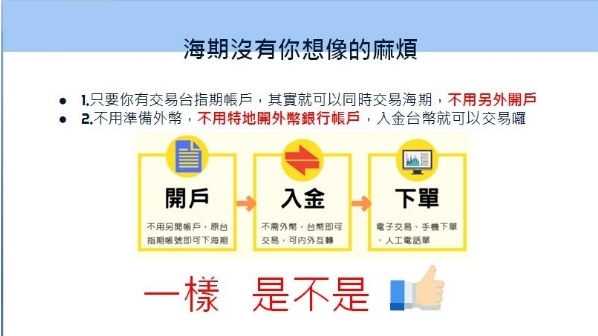

交易海外期貨的好處

交易海外期貨的好處

1. 【交易時間長,避免跳空風險】

【交易時間長,避免跳空風險】

國外期貨交易量極大,交易時間幾乎是全天候的(六日休息)!CME Group的各類外匯期貨,如:歐元期貨、英鎊期貨、澳幣期貨、紐西蘭幣期貨、瑞郎期貨、日圓期貨、加元期貨、歐元/英鎊期貨、歐元/日圓期貨等等,一到五都開盤,每天只休息1小時。

2. 【可以下到期交所端的停損單機制】

【可以下到期交所端的停損單機制】

國內期交所禁止停損單,但是國外多數交易所都可以設定停損限價單,交易者只要委託成功之後,當日都有效。並不會因為異常行情或電腦當機、斷線而失效導致非個人風險損失。請注意這種的停損限價單是下到國外期交所!等於當你設立好停損價位且委託後,就不用一直盯盤關注行情。

3. 【交易量較大,流通性足,較不易受單一主力操控】

【交易量較大,流通性足,較不易受單一主力操控】

國外期貨商品,多數的交易量都遠高過台指期貨。交易量讓非新聞數據影響下不容易出現滑價(但部分的農產品與原物料商品除外)。

4. 【技術分析相對準確,趨勢容易持續,技術分析較準,容易上手】

【技術分析相對準確,趨勢容易持續,技術分析較準,容易上手】

由於交易量充足,較符合實際的多空看法,走勢明確,不容易被操控,因此技術分析套用在海外期貨(尤其是國外熱門交易商品外匯期貨),準確度相比受資金行情影響大過於技術分析的台指期貨而言高出許多,勝率也較高。

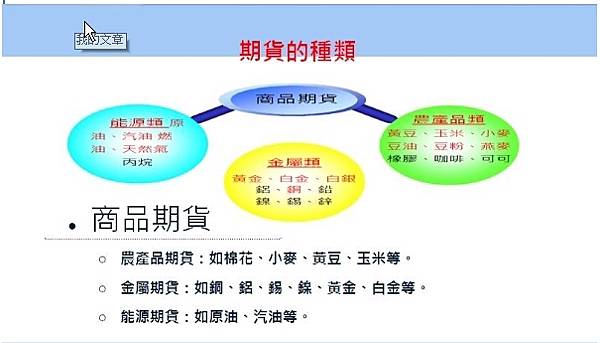

5. 【可交易商品種類多樣化】

【可交易商品種類多樣化】

商品種類特多,您可以找尋有波動的期貨進行交易避免陷入流動性風險。股票指數類的小道瓊工業指數、S&P 500指數等等,貨幣類的歐元、日圓、澳幣、英鎊期貨等等,商品類的黃金、白銀、銅等等,農產品類的黃豆、小麥、玉米等等!對程式交易的熟手也有分散商品屬性風險的優勢,針對相關係數低的商品進行多角化投資可達到風險分散的效果。

6. 【國外期貨合約週期較長】

【國外期貨合約週期較長】

絕大多數國外期貨,都是以季月為單位;雖然還是有一些熱門期貨是週期較短的,例如原油(一個月)、黃金(兩個月)等等。但總體來說,以季月為單位的好處,可以減少結算交割與換倉的麻煩。當然,也不會像台指期在到期結算前經常要熟慮拉高結算或壓低結算的多空交戰。您可以同時交易近月份短期趨勢與遠月份反轉趨勢的對沖單。對於做波段的交易者,國外期貨也會相對適合。

7. 【海外期貨無期交稅】

【海外期貨無期交稅】

交易海外期貨,只收手續費,沒有期交稅,所賺即所得,更方便交易人計算交易成本與損益。

大昌證券股份有限公司樹林分公司

大昌證券股份有限公司樹林分公司

營業員:胡雅惠

連絡電話:26756130

連絡電話:26756130

分機電話:(02)26756088-305或306

行動電話:0935-238-775

行動電話:0935-238-775

LINE ID :0935-238-775

LINE ID :0935-238-775

公司地址:新北市樹林區復興路11號

公司地址:新北市樹林區復興路11號

證券商許可證字號: 109年金管證分字號第0002號

委任期貨商:大昌期貨股份有限公司

網路下單有一定風險,請交易人參考,並特別留意控管

留言列表

留言列表